红岭创投 2019.4.17-13:49……《4.17方案》的解读、比较和巨大漏洞

——

【Wolfy贴】《4.17方案》的解读、比较和巨大漏洞

wolfy 发表于:2019-04-17 13:48:18

本贴对 4.17 公布的《方案》作进一步的分析、比较,以及巨大漏洞的提醒。请参照:“【wolfy贴:老周,请置顶】《方案》逐条解读、疑问、意见”,对之前方案(下称方案《初稿》)的解读”。今天的方案下称《新》

1、《新》(一.1)中第3年兑换比例为 45%,原来是:35(保底)-45%

解读:

就是说,原来保证兑换35%,最后的10%不保证。现在是第三年能兑换多少就兑换多少。《新》对红岭来说有了更多的机动、缓解了第三年的压力。

分析:

对累积充值10万以下的投资者,没有任何影响。他们是优先上岸的人群。短期投资人的影响少一些,最有可能影响到的是长期标并且总投资规模大于10万的人。

2、《新》(一.3)中的分配系数没有变

解读:

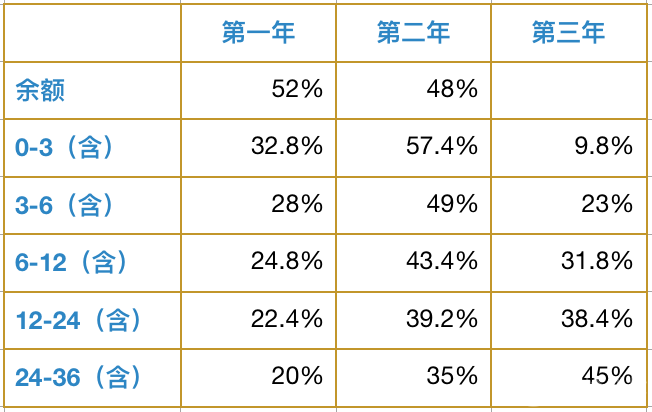

参照对《初稿》的解读。为了给大家一个直观的感觉,结合(一.4),我将不同到期标的在每年可以兑换的比例列在下面(欢迎大家核实):

余额陪跑2年,短期标大部分在两年内偿还。

问题:

我们对两年的兑付基本是有信心的,大家关心的是第三年的非24-36的那几档,因为提现权的兑换公式与前两年是不一样的。兑换时的比例该怎么弄。由于(一.5)让更多的人先下车了,这部分的100%兑换的压力就比之前加大了。

3、《新》(一.5)中,优先兑付小额投资人,进一步扩展到5-10万元的投资人

解读:

有多少金额的先下车,就有多少金额的额外风险让剩余的人承受。这部分的承受就含在第三年的45%。越是长期标(置换)的投资越是承担不能收回全部本金的风险。

分析:

这种安排与当初投标时的风险多少是一致的。置换标的风险是C,又是长期标,所以承担的风险比房易贷大也是有道理的。

问题:

a、需要公布这两个等级各有多少人、多少金额。提醒一下,这两个层面有很大的漏洞,下面会提及

b、后来充值进来可以吗?比如 m 投资人目前充值1万在投,明天充值4万,是否依然归为5万以下的小额优先?

4、《新》(二.1)的本金确认与《草案》有些变化。

解读:

体现了对不降杠杆、之前恶意提现的牛的轻度惩罚,或者说也起到鼓励了充值还款的可能性。

5、《新》(四.2)提现权的计算方式没有细化

问题:

对提现权产生计算变数的是小额优先和困难户,因为他们不在公式计算内。

a、小额优先的提现是如何呈现的?是平均按月、还是先少后多满足6个月的期限?

b、困难户的提现的额度是怎么定的?

c、困难户的申请是否公示、供所有投资人监督?

总之这两类越多,其他投资人每次可以分得的提现就越少、第三年兑现的本金100%兑现的压力就越大

6、(四.7)取消了折价的硬性规定。

建议:

有人提醒说,之前限制折价也是为了防止有企业恶意收购。就是说线下补、线上腰斩价收购,然后形成势力对平台不利等等。我不知道这样的可能性有多大,但是坏人防不胜防,所以,平台的债权转让合同要重新制定。

7、漏洞

目前发现的巨大的漏洞就在于小额优先,导致在不违反规则的情况下提现下车。

举例:

大号H,小号 m 1万的充值,然后明天再充值4万,累积充值依然在5万以下。

m 的新冲入的4万即使纳入余额的兑换比例,依然有提现权,可以收购 H 的置换 X 份额。注意,因为没有折价率的限制,X 可能很大!6个月之后, m 的全部资金全身而退,而 H 的 X 份额就是逃逸出去的资金。这个过程的每一步都符合此方案的规定。

对策:

凡属用提现权收购债权,都不包括在任何先下车的额度之内。

欢迎补充!

发表回复